Групповое страхование для бизнеса в России

Автор Александр Нестеренко.

У каждого своё представление об инвестициях, но простыми словами можно так объяснить, что такое инвестиции: это процесс вложения денежных средств с целью получения прибыли. То есть с деньгами необходимо расстаться сейчас, чтобы потом, через определённое время, вернуть эти деньги + дополнительный доход. А какие есть риски при инвестировании? Но обо всем по порядку.

А куда вкладывать?

Варианты есть разные:

- дать в долг под проценты, например, другу. Частый способ «инвестирования», в кавычках – потому, что есть риск потерять и друга, и вложенные деньги;

- депозит в банке – как самый как самый первый шаг на пути построения своего капитала – хороший вариант;

- валютный рынок – Forex;

- фондовый рынок, на мой взгляд, это кладезь возможностей для инвесторов разного рода;

- недвижимость, жилая или коммерческая.

Пожалуй, ни для кого не секрет, что наиболее распространённым инвестированием является инвестирование на фондовом рынке.

Популярность инвестирования на фондовом рынке связана с разными причинами:

- невысокий порог входа (относительно недвижимости, например);

- внушительная история фондового рынка — более 200 лет. К примеру, Нью-Йорская фондовая биржа основана в 1792 году. В то же время история криптовалют начинается всего лишь с 1990 г., и ещё лет 10 назад о криптовалюте в странах СНГ крайне мало кто слышал.

- понятные правила работы, да и вообще само наличие правил уже даёт преимущество перед другими вариантами инвестирования.

- участие государства/государств и международных организаций, которые регулируют деятельность фондового рынка в целом и в каждой стране в частности.

Важно понимать, что инвестирование и спекуляции — это не одно и то же

Есть спекулянты, которые считают себя инвесторами, и при этом их идея заключается в том, чтобы провернуть одну-две прибыльных сделки на фондовом рынке, поймать волну, что называется, и полученной прибылью обеспечить себя на всю жизнь.

Да, действительно, кому интересно слушать про расчет сложных процентов в excel, про то, как личный капитал уверенно растёт год за годом, и о том, как ваш портфель обошёл по доходности индексы S&P500 или ММВБ? Ведь лучше сразу нацелиться на джек-пот! Но реалии таковы, что вероятность получения джек-пота в такого рода сделках 1 к 1 000 000, а по некоторым данным 1 к 20 000 000, это значит, что у человека есть более высокая вероятность погибнуть от какой-то редкой бактерии (примерно 1 к 1 000 000), чем выиграть джек-пот.

Инвестирование — это длительный процесс (даже 3-х летний период в инвестировании может считаться краткосрочным), который при наличии дисциплины практически гарантирует достижение поставленных финансовых целей.

Это процесс, в котором присутствует «магия» сложного процента (когда в процессе инвестирования полученный доход реинвестируется и этот доход в свою очередь также начинает приносить доход).

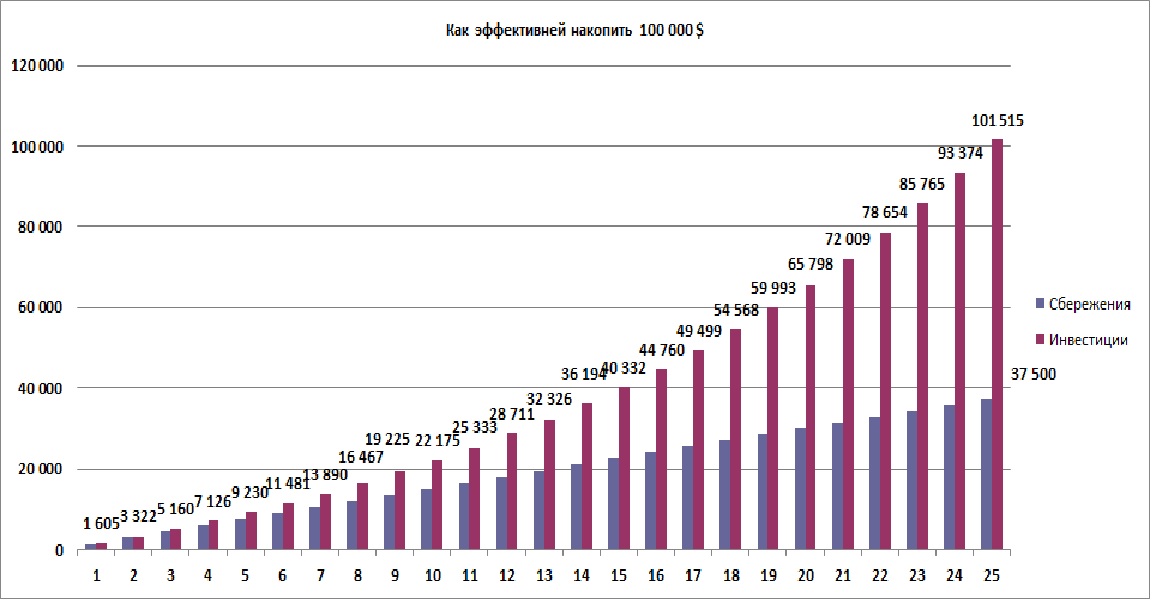

Как создать капитал с помощью инвестиций?

| СБЕРЕЖЕНИЯ | ИНВЕСТИЦИИ | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| Продолжи- тельность | Год | Инвестиции в год, $ | Накопления, $ | Доходность, % | Инвестиции в год, $ | Накопления, $ | Доходность, % | Капитал, $ | Годовая прибыль, $ |

| 5 ЛЕТ | 2019 | 1500 | 1500 | 0 | 1500 | 1500 | 7 | 1605 | 105 |

| 2020 | 1500 | 3000 | 0 | 1500 | 3105 | 7 | 3322.35 | 217.35 | |

| 2021 | 1500 | 4500 | 0 | 1500 | 4822.35 | 7 | 5159.915 | 337.565 | |

| 2022 | 1500 | 6000 | 0 | 1500 | 6659.915 | 7 | 7126.109 | 466.194 | |

| 2023 | 1500 | 7500 | 0 | 1500 | 8626.109 | 7 | 9229.936 | 603.828 | |

| 10 ЛЕТ | 2024 | 1500 | 9000 | 0 | 1500 | 10729.936 | 7 | 11481.032 | 751.096 |

| 2025 | 1500 | 10500 | 0 | 1500 | 12981.031 | 7 | 13889.704 | 908.672 | |

| 2026 | 1500 | 12000 | 0 | 1500 | 15389.704 | 7 | 16466.983 | 1077.279 | |

| 2027 | 1500 | 13500 | 0 | 1500 | 17966.983 | 7 | 19224.672 | 1257.688 | |

| 2028 | 1500 | 15000 | 0 | 1500 | 20724.672 | 7 | 22175.399 | 1450.727 | |

| 15 ЛЕТ | 2029 | 1500 | 16500 | 0 | 1500 | 23675.399 | 7 | 25332.677 | 1657.278 |

| 2030 | 1500 | 18000 | 0 | 1500 | 26832.677 | 7 | 28710.964 | 1878.287 | |

| 2031 | 1500 | 19500 | 0 | 1500 | 30210.964 | 7 | 32325.732 | 2114.768 | |

| 2032 | 1500 | 21000 | 0 | 1500 | 33825.732 | 7 | 36193.533 | 2367.801 | |

| 2033 | 1500 | 22500 | 0 | 1500 | 37693.533 | 7 | 40332.08 | 2638.547 | |

| 20 ЛЕТ | 2034 | 1500 | 24000 | 0 | 1500 | 41832.08 | 7 | 44760.326 | 2928.246 |

| 2035 | 1500 | 25500 | 0 | 1500 | 46260.326 | 7 | 49498.549 | 3238.223 | |

| 2036 | 1500 | 27000 | 0 | 1500 | 50998.549 | 7 | 54568.447 | 3569.898 | |

| 2037 | 1500 | 28500 | 0 | 1500 | 56068.447 | 7 | 59993.238 | 3924.791 | |

| 2038 | 1500 | 30000 | 0 | 1500 | 61493.238 | 7 | 65797.765 | 4304.527 | |

| 25 ЛЕТ | 2039 | 1500 | 31500 | 0 | 1500 | 67297.765 | 7 | 72008.609 | 4710.844 |

| 2040 | 1500 | 33000 | 0 | 1500 | 73508.609 | 7 | 78654.211 | 5145.603 | |

| 2041 | 1500 | 34500 | 0 | 1500 | 80154.211 | 7 | 85765.006 | 5610.795 | |

| 2042 | 1500 | 36000 | 0 | 1500 | 87265.006 | 7 | 93373.557 | 6108.550 | |

| 2043 | 1500 | 37500 | 0 | 1500 | 94873.557 | 7 | 101514.706 | 6641.149 | |

Следовательно, капитал можно создать, основываясь на 3-х принципах (понятиях):

- дисциплина;

- сложный процент;

- время.

Кстати, время — это ваш существенный помощник при инвестировании. Совокупность времени и сложного процента в состоянии удвоить или утроить Ваш капитал.

Есть периоды, когда фондовый рынок падает, и акции снижаются в цене. Но после падения рынок достаточно быстро восстанавливается, акции вырастают в цене и «отыгрывают» своё падение, это исторические факты, тем более, если мы говорим об акциях голубых фишек.

Если вы купили акции, вы купили часть компании, и даже если стоимость акции снизилась, вы всё ещё владеете всё той же частью компании, акции которой вы купили. При снижении стоимости акций вы зафиксируете убыток только тогда, когда продадите акции.

Но если акции не продавать и использовать фактор времени, они вырастут в цене, а вы получите прибыль. Тем более что выплаты дивидендов пока никто не отменял.

Уорен Баффет как-то признался, что он покупает акции, чтобы никогда их не продавать.

Наличие грамотно сбалансированного портфеля (сбалансированного по разным факторам риска) позволит вам компенсировать потери от снижения цен на определённые финансовые инструменты.

Риски при инвестировании

Оценка риска и надежности инвестирования

Надёжные и консервативные инвестиции (с рейтингом ААА, А+) в стране с более низким рейтингом (ВВВ) по определению невозможны.

Например, облигации федерального займа (ОФЗ) с наивысшим рейтингом теоретически являются консервативным инструментом с гарантией возврата капитала, но фактически, страна, эмитировавшая эти ценные бумаги – Россия, имеет международный кредитный рейтинг «BBB-» — нижняя ступень инвестиционного уровня, это «отбрасывает» ОФЗ к умеренному риску.

То есть рейтинг актива на международном уровне не может превышать рейтинг страны, в которой этот актив эмитирован, при том, что внутри страны рейтинг актива может быть ААА (максимальный). Я далёк от мысли, что Россия не выполнит своих обязательств по федеральным займам, но, учитывая международные стандарты, самая надёжная ценная бумага в России – ОФЗ, является активом средней надёжности.

Рыночный риск

Рыночный риск (англ. Market risk ) – риск снижения стоимости активов в следствие изменения рыночных факторов. Здесь и добавить нечего.

Инвестиционный риск

Инвестиционные риски с точки зрения инвестирования и финансового планирования могут быть:

- консервативные – риски, при которых финансовые инструменты гарантируют сохранность капитала и минимальную доходность на уровне 3-5% годовых.

- умеренные – риски, при которых доходность активов долгосрочном периоде может составлять 6-9% годовых, но гарантия доходности не предоставляется.

- агрессивные – риски, при которых у инвестиционных инструментов возможна доходность 9-13% годовых. При этом есть риск большой просадки.

Валютный риск

Валютный риск — риск убытков в рублях вследствие роста курсов иностранных валют.

Рекомендации

- Инвестируйте.

Попробуйте дать себе ответ на вопрос: «Какие гарантии того, что я смогу достичь своих материальных целей без инвестирования?». - Начните инвестировать уже сейчас.

Ещё раз посмотрите на сложный процент. Чем раньше вы начнёте инвестировать, тем более солидным будет ваш капитал. Если вы молоды, инвестируйте в фондовый рынок, у вас достаточно времени, чтобы пережить временные падения рынка, и в долгосрочной перспективе сформировать ваш капитал. - Инвестируйте после погашения долгов.

Конечно, каждый случай и каждый долг индивидуален, но, учитывая размер годовой ставки по кредитным картам, становится очевидным – сначала стоит погасить долг, а после приступать к инвестированию. - Выбирайте долгосрочное инвестирование.

Инвестировать на фондовом рынке лучше те деньги, которые не понадобятся вам в ближайшие 3- 5 лет. А лучше – в ближайшие 10 лет. Это инвестиции под долгосрочные цели. - Соблюдайте дисциплину.

Определите комфортную сумму для инвестирования и придерживайтесь своего Личного финансового плана. Долгосрочный подход – залог успеха. Данные подтверждают, что регулярное инвестирование опережает по доходности стратегии с инвестированием на подъёмах рынка.

Остались вопросы? Возникли сомнения? С радостью развею их на личной консультации. Записывайтесь, разберемся просто со сложными процентами.

С уважением,

Александр Нестеренко.

info@investplanninggroup.com

info@investplanninggroup.com