Групповое страхование для бизнеса в России

Еще совсем недавно инвестиции в золото считались чуть ли ни единственной возможностью накопить и передать в наследство хоть какой-то капитал. А если не говорить о долларах, то, пожалуй, единственной. Я имею в виду период распада СССР и первое десятилетие жизни новых независимых государств.

И понятно, почему веры в национальную валюту не было совсем никакой, учитывая бешеные темпы инфляции. Да и в акции советских предприятий, которые раздавались в виде паев сотрудникам этих же предприятий, тоже мало кто верил. Вот и была надежда либо на золото, либо на сбережения в долларах.

В нынешних реалиях…

С хранением денег в иностранной валюте более или менее понятно. Это и сейчас достаточно эффективный метод, особенно, если сопрягать его с инвестированием. А вот с золотым запасом все несколько иначе.

Учитывая, что раньше купить себе слиток-другой, пожалуй, было невозможно, люди преимущественно покупали золотые украшения, их и хранить, и передать в наследство можно, и в случае очередной реформы никуда не денутся и уж точно не деноминируются! Кстати, люди, пережившие не одну деноминацию, уж точно знали, что золото их не подведет!

Золото не стало менее популярным активом, хотя и экономики стран бывшего СССР стали более надежны и устойчивы. И, вдобавок к этому, появились новые инструменты покупки золотого актива, но уже не в качестве сохранения своих сбережений, хотя и это тоже, а в первую очередь, в качестве инвестирования.

Стоит также отметить, что есть возможность инвестировать в золото не только в своей стране, но и покупать и за рубежом. А раз инвестирование в золото теперь обладает различными возможностями, стоит более детально рассмотреть, какие из них более эффективны и в каких случаях. И вообще, стоит ли этот актив такого пристального внимания.

Варианты покупки золота

1. Физическое золото.

Здесь имеется в виду инвестиционное золото, а именно — слитки, монеты.

На территории РФ при покупке золота в слитках Вы обязательно получите Сертификат, который подтверждает:

а) законность покупки слитка;

б) соответствие слитков ГОСТам — такие слитки еще называют “монетарным золотом”. Имейте ввиду, что мелкие слитки имеют более высокую стоимость 1 унции, чем крупные. Это связано с производственными издержками, т.к. на изготовление одного крупного слитка требуется меньше производственных издержек, чем на производство нескольких мелких слитков. Но это не единственная “приятная особенность” покупки физического золота, есть и другие:

- при покупке слитка Вам придется заплатить НДС, а это + 20% к себестоимости от слитка. То есть, если Вы завтра решите продать купленное сегодня золото, Вы зафиксируете убыток в 20%.

- не каждый банк, даже тот, в котором Вы покупали слиток, сможет купить его обратно. Причина бывает смешной: у банка может не оказаться соответствующего оборудования, которое сможет подтвердить подлинность слитка. Но это ещё не всё. Если Вы по какой-то причине не сможете предоставить сертификат, который был выдан при покупке слитка, банк наверняка откажется его покупать.

- в случае наличия каких-либо намёков на повреждение самого слитка, а иногда даже и упаковки слитка, банк согласится выкупить слиток как уценённый, по заниженной цене, что, в свою очередь, существенно скажется на доходности инвестиции в физическое золото. И это даже не взирая на потерянные 20% от стоимости слитка в виде НДС.

- в случае покупки слитка за границей и попыткой продажи его на территории РФ, ничего, к сожалению, не выйдет. Банки смогут купить только те золотые слитки, которые были проданы на территории РФ и имеют соответствующий Сертификат.

2. Обезличенные металлические счета (ОМС).

Это счета, учитывающие движение металла в обезличенной форме. Счета открываются в банках, и представляют альтернативу покупке физического золота. То есть, внеся на обезличенный металлический счет денежные средства, Вы сможете покупать, докупать и продавать золото (как и другие драгоценные металлы), в том числе в незначительных количествах.

Металл покупается по текущей рыночной цене. В случае роста его стоимости увеличивается размер депозита. У обезличенных металлических счетов есть свои плюсы и минусы.

3. Фонд/индекс золота.

Покупая индекс золота, Вы покупаете ценную бумагу, которая дублирует его цену.

Для инвесторов из России приемлемым может быть покупка фонда золота не только за рубежом, но и в России, например, биржевые инвестиционные фонды ETF (англ. Exchange Traded Fund) золота FinEx Gold ETF.

Если говорить о покупке фондов за рубежом, то там Вы сможете купить не только фонды разных металлов (серебро, платина и т.д.), но и купить портфель, состоящих из двух или трех металлов в определенной пропорции. Самым распространенным за рубежом фондом является фонд SPDR Gold (ETF). Фонд можно купить, если у Вас есть счет в зарубежном банке или у зарубежного брокера.

Основные цели, мотивирующие инвесторов покупать золото

1) Защита капитала во время кризисов, в результате которых происходит падение фондового рынка, рынка недвижимости, а также может разгоняться инфляция.

В данном случае, наиболее удобным будет покупка золотых запасов через ОМС или через фонды. Стоит отметить, что в этом случае деньги остаются абсолютно ликвидными. При этом рекомендуется открывать ОМС в крупных и надежных банках, так как ОМС не входят в систему страхования вкладов.

Хорошим примером защиты капитала на ОМС является конец 2008 года, когда российская валюта обесценилась почти на 50%, а денежные средства, находившиеся на ОМС, приросли в объёме за счёт роста цены металла. Таким же ярким примером является кризис 2014 года.

2) Защита капитала от войн, революций и других событий, которые могут стать причиной потери других активов (недвижимость, акции).

В данном случае, в отличие от предыдущего, не до удобств. И возможность таких событий предупреждает о необходимости покупки золота в слитках и/или монетах. Хранить такой запас желательно не в той стране, где подразумеваются вышеуказанные события.

Оптимально хранить физическое золото в банках Швейцарии или Великобритании:

- открыть счет в зарубежном банке;

- перевести денежные средства на счет;

- дать банку поручение на покупку слитков в определенном количестве/объеме.

При этом нужно учесть наличие и размер комиссий за покупку, страховку и хранение слитков и монет. Стоит отметить, что слитки и монеты — это некий имущественный фонд, капитал, передаваемый по наследству и способный обеспечить безопасность семьи.

Доходность, которую приносит золото

Как бы там ни было, золото является защитным инвестиционным инструментом, и доход, на который рассчитывает инвестор — рост цены самого металла. По статистике с 1860 г. драгметалл вырос (за всё время — 159 лет) в 2 раза в реальном выражении с учетом инфляции. Это означает, что цена на золото не поднимается. Оно сохраняет свою стоимость на уровне инфляции в долгосрочной перспективе.

От чего зависит цена на золото?

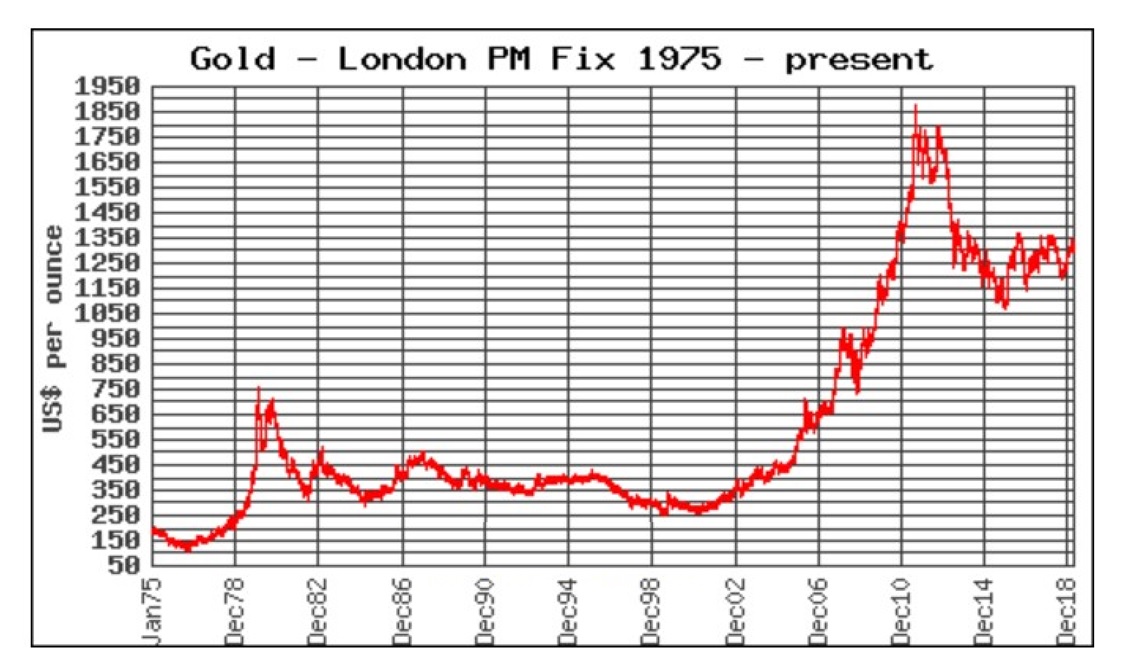

Ниже график изменения цены на металл с 1975 года (я беру 1975 год как отправную точку, т.к. в 1975 году состоялся первый саммит глав ведущих государств Запада в неофициальном кругу (потом это стало «Большой семеркой»), на котором достигнуто соглашение об отмене официальной (фиксированной) цены на золото).

Рис.1 График изменения цены золота в период с начала 1975 года по 15 апреля 2019 года

Начиная с 1985 г., цена активно росла в периоды напряженной политической обстановки – это война в Ираке (рост с 280 долларов за Троицкую унцию в 2000 г. до 1000 долларов в 2008 г.), кризис 2008 года (к концу 2010 года цена выросла до 1420 долларов за унцию золота и в сентябре 2011 года достигла отметки 1895 долларов).

Длительный период постоянного роста цены стал причиной иллюзии того, что золото — это беспроигрышный актив с “гарантированной” доходностью.

Инвестиции в золото – это очень доходный инструмент. Но, как любой другой финансовый инструмент, он имеет плюсы и минусы и может быть убыточным.

1980 г.: если бы Вы купили золото в начале 1980 г., когда цена взлетела выше 800 долларов за унцию, только под конец 2007 года вы могли бы продать его по той же цене, по которой купили. На протяжении 27 лет цена не могла вернуться на прежний уровень.

1995 г.: с января цена на золото провалилась в яму и только в 2003 г. она вернулась на прежний уровень — 8 лет в убытке…

1982-2001: «Великая депрессия» золота – 19 лет стояния на месте, с 300 долларов в 1982 г. до 260 долларов в 2001 г.

А как Вы думаете, на каком уровне цена находится сейчас?

Цену на золото предсказать невозможно, спрогнозировать и рассчитать ее тоже невозможно. В отличие от акций, где, владея фундаментальными данными, можно оценить бизнес, проанализировать и наметить горизонт роста. Тем не менее — это хороший инструмент для защиты капитала в кризисы. Но это не тот инструмент, который можно назвать единственным надёжным активом, и не тот, который постоянно растет в цене.

Цена на золото подвержена колебаниям также, как и другие финансовые инструменты. Также хорошим примером доходности может быть следующий случай. В январе 2014 года за 1300 рублей можно было купить либо 1 грамм золота, либо около 39 долларов (при усредненном курсе 33 рубля за 1 доллар).

По прошествии чуть более пяти лет (по состоянию на середину апреля 2019 г.) картина выглядит следующим образом: 1 грамм металла стоит 2668 рублей или 41 доллар. Учитывая явную корреляцию стоимости золота и стоимости доллара, ответ на вопрос, что же всё-таки подорожало по отношению к рублю — доллар или золото, можно считать очевидным.

Выводы

Нужно иметь «золотой актив» в инвестиционном портфеле, при этом стоит учитывать следующие особенности:

А) покупать лишь безналичное золото (через ОМС, ЕТF);

Б) покупать не в периоды роста, а в периоды спокойствия на рынке.

Но, прежде чем инвестировать в золото, нужно убедиться, что покупка данного актива согласована с Вашим Личным Финансовым Планом. Кстати, он у вас есть?

С уважением,

Александр Нестеренко.

info@investplanninggroup.com

info@investplanninggroup.com